Durante un invierno de criptomonedas, los inversionistas tienden a guardar una parte de sus ganancias del mercado alcista en stablecoins para esperar la caída.

Pero en los últimos dos meses—a través del colapso de la stablecoin UST de Terra, el pánico por una posible quiebra bancaria en la empresa de préstamos de criptomonedas Celsius, y la insolvencia del fondo de cobertura de criptomonedas Three Arrows Capital—ese comportamiento bajista ha jugado de manera muy diferente para las dos stablecoins más grandes por capitalización de mercado: Tether (USDT) y US Dollar Coin (USDC).

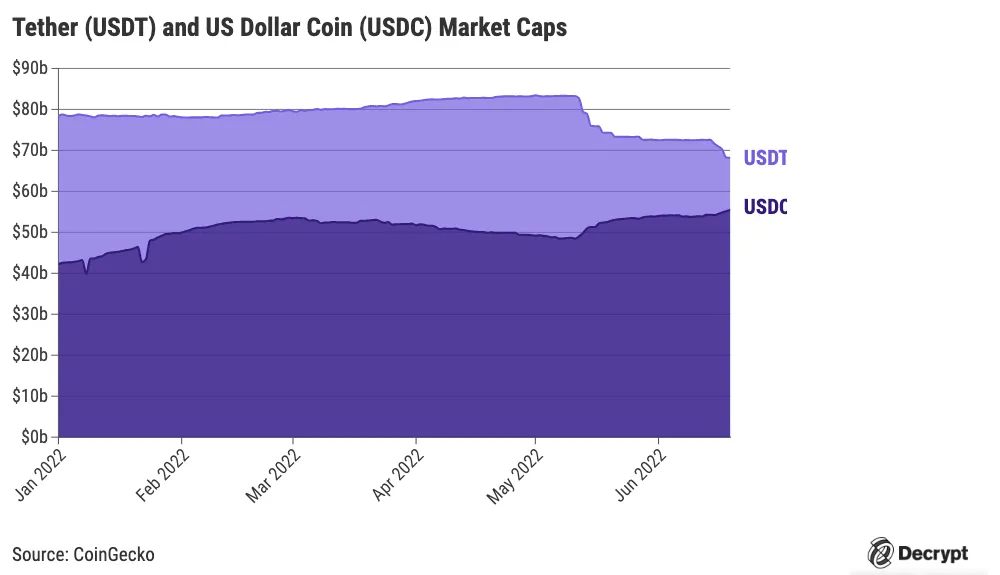

Mientras que la capitalización de mercado de Tether ha perdido un 19% desde principios de mayo, cuando estableció un nuevo máximo histórico de 83.000 millones de dólares, el USDC ha ganado un 5% y ha alcanzado un máximo histórico de 56.000 millones de dólares, según un análisis de Decrypt que utiliza datos de CoinGecko. Esto significa que la oferta de Tether se ha ido reduciendo rápidamente desde mayo—señal de que los grandes inversionistas han ido liquidando sus posiciones en USDT desde la caída del mercado—mientras que la oferta de USDC ha aumentado, lo que sugiere un incremento de la demanda.

Ha sido una racha notablemente fuerte para el USDC. En los últimos 50 días, la stablecoin de Circle ha marcado un nuevo máximo histórico 28 veces. De hecho, lo ha hecho todos los días desde el 15 de junio hasta ayer. El martes por la tarde, la diferencia entre USDC y Tether se había reducido a unos 12.000 millones de dólares. Es lo más pequeño que ha sido desde el otoño de 2020.

Ahora, USDC podría igualar a Tether si su capitalización de mercado crece aproximadamente un 21%—y antes, si Tether sigue perdiendo terreno. Pero todo esto conlleva una advertencia muy seria: es peligroso, especialmente ahora, asumir que el rendimiento pasado de un activo garantiza lo que hará en el futuro.

Las stablecoins, como Tether y USDC, suelen ser utilizadas por los operadores para entrar y salir de las operaciones con otras criptomonedas, sobre todo en situaciones en las que los dólares estadounidenses son inaccesibles y en plataformas de intercambio descentralizadas, como Uniswap. Estas stablecoins representan un porcentaje significativo del volumen diario de operaciones en el mercado de las criptomonedas, superando a menudo los volúmenes combinados de Bitcoin, Ethereum y el resto de las 10 principales monedas por capitalización de mercado.

Pero desde principios de mayo, Tether ha visto cómo su oferta circulante—las monedas disponibles para el público en general, excluyendo las ventas privadas o las monedas en poder de la empresa—se ha reducido en 15.000 millones. La segunda semana de mayo, cuando las cosas se estaban desmoronando para Terra y las stablecoins de todo tipo estaban sufriendo, los poseedores de Tether supuestamente canjearon 7.000 millones de dólares de la stablecoin por dinero en efectivo después de que USDT perdiera brevemente su vinculación con el dólar.

Podría ser una señal de que los inversionistas han perdido tanta fe en la recuperación de las criptomonedas que incluso las stablecoins han comenzado a parecer una inversión arriesgada.

Sin embargo, el Director de Tecnología de Tether, Paolo Ardoino, había dicho que esto demuestra que la empresa es capaz de manejar este tipo de reembolsos "sin pestañear." Al parecer, Tether ha pagado otros 8.000 millones de dólares en reembolsos desde entonces. Pero ha habido cierta controversia sobre si los 4.500 millones de dólares enviados ayer a la plataforma de intercambio de criptomonedas Bitfinex fueron quemados, lo que significa que fueron retirados de la circulación porque se canjearon por dinero en efectivo, o simplemente se trasladaron a la empresa hermana de Tether.

Paolo is claiming that the 4.5 billion USDT tokens sent to Bitfinex were burned and not moved.

But the blockchain shows that they were actually moved to Bitfinex

Please consider what is wrong with this accusation. pic.twitter.com/B3jm6YxBzx

— Paperhand 🔥 (@philnick567) June 20, 2022

Un portavoz de Tether dijo a Decrypt que el volumen de 24 horas de las stablecoins, 48.000 millones de dólares en comparación con los 5.000 millones de dólares de USDC en el momento de escribir este artículo, es una señal de que tiene más utilidad que sus competidores y dijo que la caída de su capitalización de mercado es una prueba de que sus reservas son lo suficientemente líquidas como para manejar los reembolsos en efectivo.

"Por ejemplo, en lugar de atender a la industria bancaria tradicional, Tether se centra en ser la moneda más utilizada para los intercambios punto-a-punto, las remesas, una herramienta de libertad y la cobertura de la inflación para los países en desarrollo", dijo el portavoz en un correo electrónico. "Esta es la razón por la que, aunque la capitalización de mercado de Tether ha disminuido debido a los miles de millones de reembolsos en efectivo que hemos facilitado sin esfuerzo en las últimas semanas, el volumen de negociación de 24 [horas] de Tether sigue siendo aproximadamente 10 veces mayor que el de su competidor más cercano."

Circle, el consorcio que emite USDC, no respondió a la solicitud de comentarios de Decrypt.

Aunque USDT y USDC no carecen de competencia, son fácilmente las más dominantes en la categoría de stablecoin. Su capitalización de mercado combinada el martes representa el 79% del total de 155.000 millones de dólares de capitalización de mercado de las stablecoins, según CoinGecko. La tercera stablecoin más grande, Binance USD (BUSD), tiene una capitalización de mercado de 17.000 millones de dólares.

A principios de año, la capitalización de mercado de Tether era de 78.000 millones de dólares, casi el doble de los 42.000 millones de dólares de USDC, según CoinGecko. No hace falta decir que han cambiado mucho las cosas para USDT y USDC, la tercera y cuarta criptomonedas por capitalización de mercado, por detrás de Bitcoin y Ethereum.

A principios de mayo, cuando la stablecoin UST de Terra había perdido su vinculación, hubo una prisa por trazar una línea en la arena entre las stablecoins algorítmicas, como UST, y las stablecoins centralizadas que respaldan sus monedas con dinero en efectivo o reservas equivalentes a dinero en efectivo, como USDT y USDC.

"Los poseedores de Tether deberían sentirse muy seguros de que Tether mantendrá su paridad, ya que está respaldada por el dólar y las fuerzas del mercado no la afectan", dijo el cofundador de Tether, Reeve Collins, a Decrypt en un correo electrónico el 10 de mayo, cuando las cosas empezaban a verse mal para TerraUSD. "No me sorprendería ver un aumento de los poseedores de stablecoins algorítmicas comenzar a mover su dinero en monedas respaldadas por activos como Tether".

Dos días más tarde, el pánico por el colapso de UST se intensificó y Tether cayó brevemente a 0,95 dólares, según datos de CoinMarketCap, antes de recuperar su vinculación 1:1 con el dólar estadounidense.

El mismo día, Dante Disparte, director de estrategia de Circle, publicó un artículo en su blog que parecía darse la vuelta a la victoria a costa de lo que denominó "instrumentos que se hacen pasar por estables".

"Si quieres referenciar el dólar y crear una paridad de precios que luche contra los remordimientos del comprador y del gastador, en realidad necesitas mantener activos líquidos de alta calidad (HQLA en la terminología bancaria) que estén denominados en dólares y dentro del sistema bancario regulado", escribió.

El USDC superó la crisis de Terra sin caer por debajo de 0,99 dólares. Sin embargo, perdió brevemente su paridad el lunes pasado, un día después de que Celsius anunciara que había congelado las cuentas, cuando cayó a 0,97 dólares, según CoinGecko.

La semana pasada, Tether emitió un comunicado para descartar lo que calificó de "rumores falsos" en relación con la parte de sus reservas de efectivo que se mantienen en papel corporativo, o la deuda que le deben los prestatarios institucionales. Tether recibió algunas críticas por tener una parte considerable de sus reservas de efectivo en papel comercial el año pasado.

En septiembre de 2021, los promotores inmobiliarios chinos Evergrande y Kaisa corrían el riesgo de incumplir el pago de un bono en dólares estadounidenses—el tipo de papel comercial que constituía 30.600 millones de dólares de la reserva de 69.000 millones de dólares de Tether en ese momento.

Desde entonces, la empresa dijo que redujo aún más sus tenencias de papel comercial. En un informe de garantía, la empresa de contabilidad de la compañía dijo que el papel comercial y los certificados de depósito representaban aproximadamente una cuarta parte de su reserva de 82.000 millones de dólares el 31 de marzo de 2022.

La declaración de la semana pasada también intentó poner cierta distancia entre Tether y el prestamista de criptomonedas Celsius, que ha estado tratando de evitar una corrida bancaria, y el fondo de cobertura potencialmente insolvente Three Arrows Capital.

La declaración dijo que Tether tiene "cero exposición a Celsius, aparte de una pequeña inversión hecha de la equidad de Tether en la empresa". También dijo que no tiene "exposición a préstamos a Three Arrows Capital", que ha estado luchando para llegar a un acuerdo con sus acreedores para evitar la liquidación. Los cofundadores Kyle Davies y Su Zhu declararon a The Wall Street Journal que perdieron 200 millones de dólares cuando Terra se hundió en mayo. En un momento dado gestionaba unos 10.000 millones de dólares, pero en abril tenía unos 3.000 millones de dólares bajo gestión.

Los rápidos cambios en los mercados, buenos o malos, han sido esclarecedores para las dos stablecoins más grandes.

La brecha entre el Tether y el USDC fue la más amplia que ha sido el año pasado, el 17 de mayo de 2021, con el USDT en una capitalización de mercado de 59 mil millones de dólares, casi cuatro veces más que los 17 mil millones de dólares del USDC, según CoinGecko.

Mayo de 2021 fue el comienzo de un período tumultuoso para los mercados de criptomonedas, que finalmente vería el mercado global de criptomonedas perder un 9% en 24 horas el 23 de mayo de 2021.

En ese momento, una serie de malas noticias estaba a punto de golpear los precios de las criptomonedas: Elon Musk, CEO de Tesla, anunció que la compañía dejaría de aceptar Bitcoin; las principales bolsas de criptodivisas, incluyendo Binance y Coinbase, sufrieron cortes; y los reguladores en China estaban empezando a intensificar los esfuerzos para cerrar las operaciones de minería de Bitcoin en todo el país.

Una semana más tarde, el 23 de mayo de 2021, la capitalización de mercado de Tether prácticamente no había cambiado, pero USDC había añadido 4.000 millones de dólares a su capitalización de mercado. Tether seguía siendo de lejos la stablecoin más grande, pero en el transcurso de una semana había pasado de ser superada por USDC por un factor de cuatro a un factor de tres.

Desde que existen ambas stablecoins, la capitalización de mercado de Tether ha sido normalmente varias veces mayor que la de USDC. Pero eso ha cambiado—y potencialmente para bien.